En av de djupaste finans -och fastighetskriser som drabbat Sverige inträffade mellan åren 1990–1994 (även kallad 90-talskrisen). Värdet på kommersiella fastigheter rasade med drygt två tredjedelar, finans -och fastighetsbolag hamnade på obestånd och Sveriges storbanker tvingades till statliga kapitalinjektioner.

Vad lade grogrunden för 90-talskrisen i Sverige och finns det likheter med den situation som vi befinner oss i idag?

Kreditavregleringen – Novemberrevolutionen

De flesta finansbolag och banker hade varit aggressiva i sin in -och utlåning till följd av kreditavregleringen som genomfördes i november 1985. Avregleringen, som kom att kallas Novemberrevolutionen, innebar att det tidigare lånetak som reglerat bankernas utlåning slopades. Följdeffekten blev en kraftig ökning av bankernas utlåning och skenande fastighetspriser.

Innan krisen var ett faktum hände det att fastigheter förvärvades på prisnivåer som innebar att driftnettot var lägre än räntekostnaden på lånet. Många fastighetsförvärvare räknade kallt med att fastigheternas värdestegring skulle generera vinst – det löpande kassaflödet hade blivit sekundärt. När bubblan brast och fastighetspriserna i stället rasade innebar det att värdet på lånen i många fall kraftigt översteg värdet på de ställda säkerheterna.

Finansbolaget Nyckeln hamnar på obestånd

Den 24e september 1990 meddelar finansbolaget Nyckeln att de ställer in sina betalningar, med andra ord förklarar bolaget att de anser sig vara på obestånd. Fastighetsbolaget Allhus ägare Leif Nordqvist hade lånat 700 miljoner kronor av Nyckeln för att bygga en kontorsfastighet i London. När Allhus ställde in sina betalningar till Nyckeln blev Nyckeln tvungna att ställa in betalningarna till sina borgenärer. Nyckelns borgenärer drogs med i fallet som ett resultat av den aggressiva utlåningen och högt värderade säkerheterna. SEB och Sparbanken (dagens Swedbank) hade störst exponering mot Nyckeln. Förlusterna som orsakades av Nyckelns konkurs uppgick till 3 miljarder kronor.

Krisen blev alltmer utbredd och värdet på kommersiella fastigheter rasade med drygt två tredjedelar. Även värdet på villor och bostadsrätter påverkades, i somliga fall halverades värdet i andra fall sjönk det med 15–20%. I genomsnitt sjönk värdet på bostadsrätter och villor i Sverige med 20–25%.

Sviterna av krisen

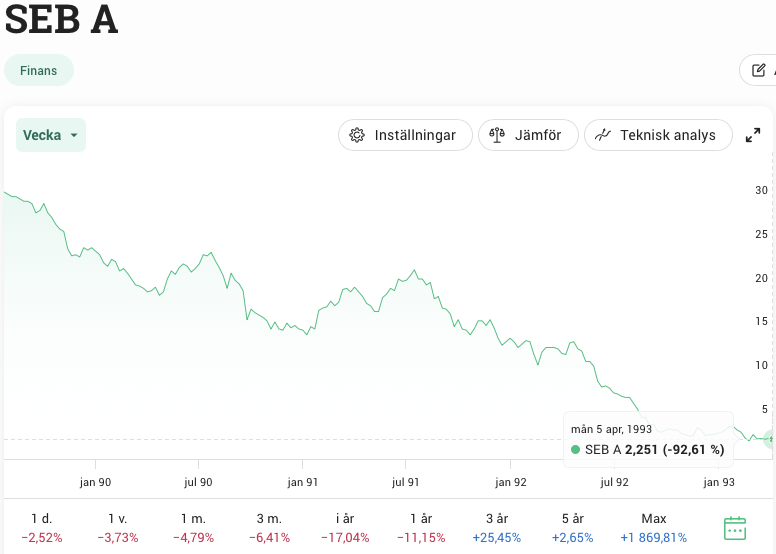

När dammet hade lagt sig blev det uppenbart att krisen medfört kraftigt fallande konsumtion och massarbetslöshet. Skattebetalare bidrog med 64 miljarder kronor i stöd till det som kallades bankstödsnämnden, eller bankakuten. Under en period av två år gick nära 1 000 fastighetsbolag i konkurs och bankernas kreditförluster mellan 1990–1993 uppgick till 179 miljarder kronor. Av storbankerna var det endast Handelsbanken och SEB som klarade sig undan statliga kapitalinjektioner – båda tog dock in pengar från aktieägarna via nyemissioner. Under krisen rasade Handelsbankens och SEBs aktiekurser med 85-95%.

Likheter med fastighetsmarknaden under 2020-talet

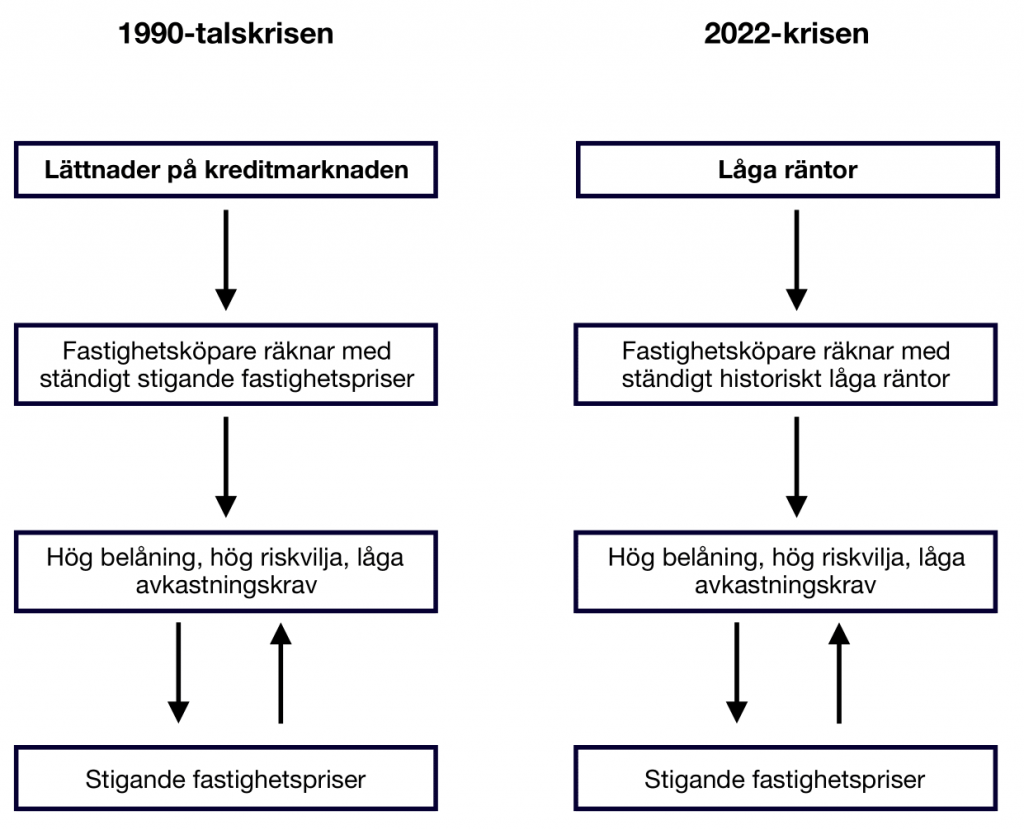

I korthet så kan krisen på 90-talet beskrivas enligt följande: lättnader på kreditmarknaden resulterade i en aggressiv och ansvarslös utlåning som skapade ett klimat med skenande fastighetspriser vilket i sin tur skapade en än mer aggressiv och ansvarslös utlåning.

Det finns likheter med dagens situation där fastighetsmarknaden och dess aktörer gynnats av historiskt låga räntor. Under 1990-talet tog fastighetsköparna värdestegringen för givet. Under 2020-talet tog fastighetsköparna låga räntor för givet. Under 1990-talet förvärvades fastigheter till värderingar som innebar att driftnettot inte kunde täcka räntekostnaden för lånet. Under 2020-talet förvärvades fastigheter där räntekostnaden kunde täckas av driftnettot, förutsatt att räntan fortsatt var på historiskt låga nivåer.

En skillnad är dock att utlåningen från Sveriges storbanker har varit mer restriktiv under 2000-talet trots det fördelaktiga ränteklimat som präglat marknaden. Systemrisken bör därmed vara begränsad. Däremot är det svårt att avgöra andelen fastighetsbolag, finansiella institut och bolånetagare som riskerar att hamna på obestånd i ett högränteklimat och vad det får för följdeffekter.

Högre räntor och energikris – en giftig cocktail för bostadsmarknaden

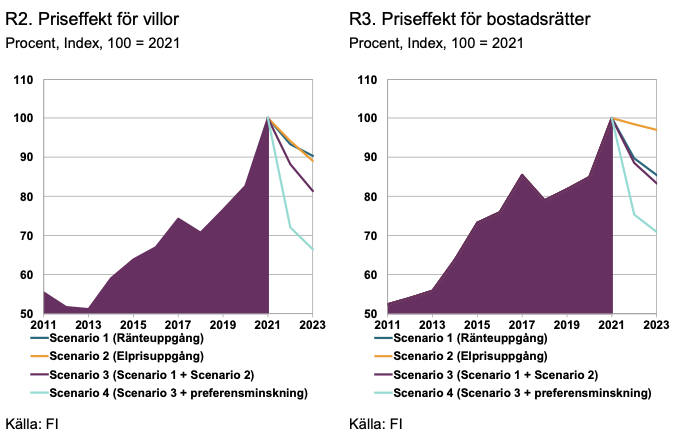

Finansinspektionens rapport ”Den svenska bolånemarknaden” (20/4–2022) redogör för att priserna på bostadsrätter och villor i huvudsak kommer styras av tre faktorer under 2022–2023:

- Hushållens ränteförväntan

- Elpriset

- Hushållens preferenser för boende

Enligt rapporten så bör priset på villor och bostadsrätter i Sverige sjunka med knappt 20% förutsatt att:

- Hushållens ränteförväntan ökar med 1 procentenhet under 2022 och med ytterligare 0,5 procentenheter 2023 (Scenario 1).

- Elpriserna 2022 är 100% högre än de genomsnittliga elpriserna 2021 och stiger ytterligare 50% 2023 (Scenario 2).

Enligt rapporten bör priset på villor och bostadsrätter sjunka med drygt 30% förutsatt att ovan två scenarion inträffar i kombination med att hushållens preferenser för boende (inkomst som läggs på boende) går tillbaka till samma nivå som under pandemins inledning (Scenario 4).

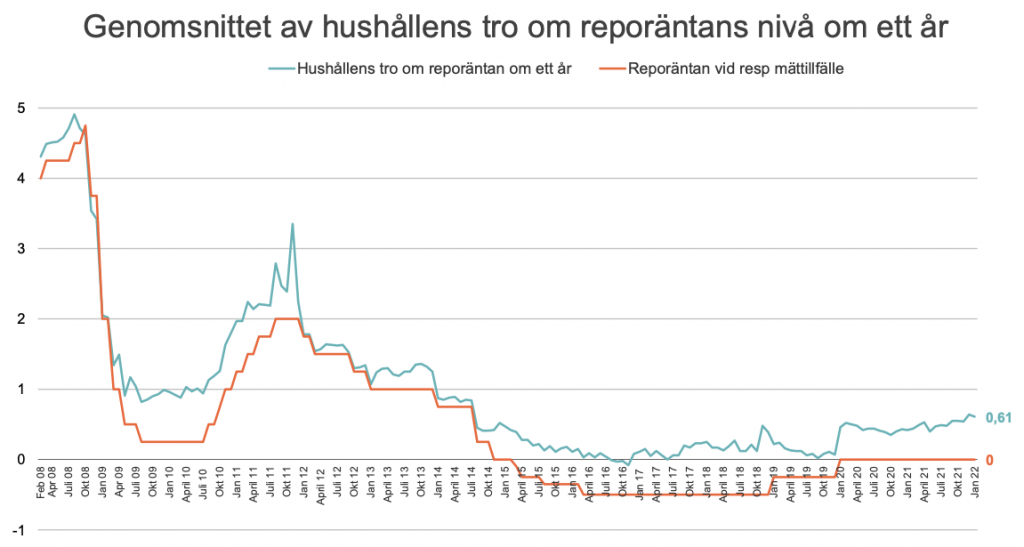

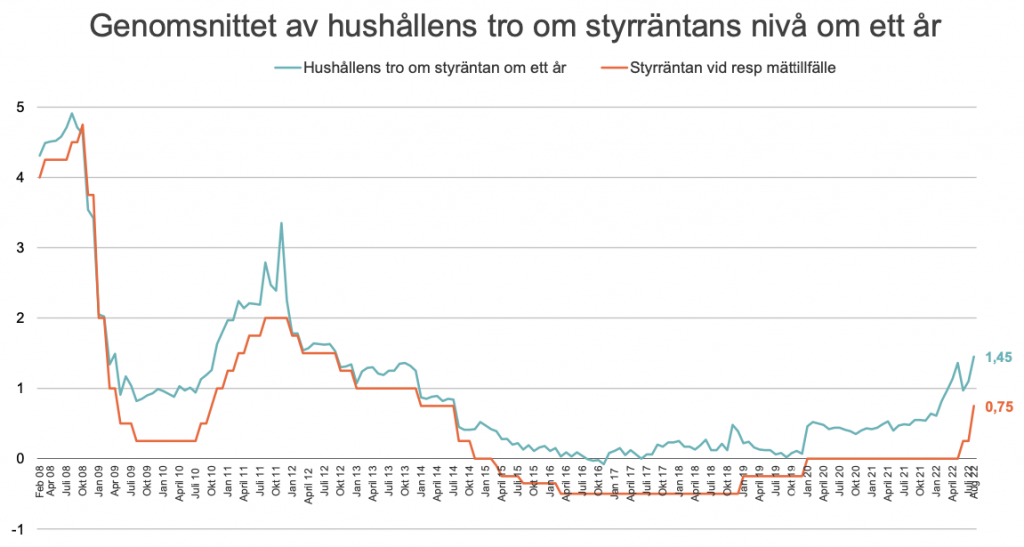

Scenario 1 har i princip redan har inträffat. Enligt SEBs boprisindikator har hushållens ränteförväntan gått från 0,61% i januari 2022 till 1,45% i augusti 2022. Riksbanken kommer högst sannolikt med två räntehöjningar innan året är slut vilket borde innebära en styrränta omkring 2%. Det vore i ett sådant skede rimligt att ”hushållens tro om styrräntans nivå om ett år” ligger omkring 2,5-3%.

Även Scenario 2 ser ut att bli verklighet förutsatt att rådande sanktioner och energipolitik påverkar priserna i den utsträckning som experter och politiker estimerar. År 2021 låg det genomsnittliga systempriset på elbörsen på 63 öre/kwh, i september 2022 beräknas samma siffra ligga kring 160 öre/kwh och 241 öre/kwh under Q4 2022.

Vidare uppnådde hushållens preferenser för boende en rekordhög nivå under 2021. Sannolikt innebar pandemin att många valde att köpa en större bostad då mer tid spenderades i hemmet. Rimligtvis borde preferensen för boende sjunka i takt med att såväl räntor som energipriser stiger.

Förutsatt att Finansinspektionen räknat rätt bör svenska bostadspriser i genomsnitt falla med ytterligare 15–20% under de kommande 12–18 månaderna. Sedan januari 2022 har de svenska bostadspriserna sjunkit med ≈8%.

Systemriskerna ännu svåra att förutspå

Sammanfattningsvis kommer sannolikt svenska bostadspriser, från topp till botten, falla med 25–30%. Detta är alltså i paritet med den bostadskrasch som inträffade under finans -och fastighetskrisen i Sverige på 1990-talet. Däremot ser det ut som vi undviker en finansiell kris tack vare en mer ansvarsfull utlåning från bankerna. Det är dock ännu för tidigt att med säkerhet utesluta en finansiell kris eftersom en fortsatt skenande inflation kan medföra kraftigt höjda räntor och i sin tur orsaka systemrisker som idag är svåra att sia kring.

Med det sagt vill BillieBillion också uppmana alla investerare till att göra sina egna bolagsanalyser och att denna artikel inte ska ses som någon form av rekommendation eller rådgivning.

Läs även: ”IT-bubblan – en av historiens värsta börskrascher”